InPost zyskuje w debiucie giełdowym, Rafał Brzoska ma akcje warte ponad 5,5 mld zł

Kurs firmy Inpost, właściciela Paczkomatów, w debicie na amsterdamskiej giełdzie wzrósł o ok. 20 proc. do ponad 19 euro. Wycena pakietu należącego do prezesa spółki Rafała Brzoski zwiększyła się do 3,86 do ok. 5,6 mld zł, co daje mu miejsce w dziesiątce najbogatszych Polaków.

W ofercie pierwotnej sprzedano 175 mln akcji InPostu (to 35 proc. kapitału spółki) po 16 euro za sztukę. Firma została wyceniona na 8 mld euro, a wartość oferty pierwotnej to 2,8 mld euro.

W środę rano, w pierwszym dniu notowań InPostu na amsterdamskiej giełdzie, tuż po otwarciu sesji kurs firmy poszedł w górę o 30 proc. do 20 euro. Potem wzrost zmalał do ok. 20 proc., po godz. 11 za akcję spółki płacono 19,15-19,25 euro.

Przy cenie 19 euro za akcję kapitalizacja InPostu wynosi 9,5 mld euro, czyli 43,22 mld zł (po kursie 4,55 zł za euro).

Akcje firmy mogli kupować wyłącznie inwestorzy instytucjonalni. Oferta cieszyła się tak dużym powodzeniem, że skrócono czas zapisów na akcje, a termin debiutu giełdowego przesunięto z 29 na 27 stycznia.

- Niewiele w życiu zawodowym jest zdarzeń, które możemy zapamiętać do końca życia. Dla mnie dziś jest taki dzień! Dziś InPost debiutuje na Euronext Amsterdam jako pierwsza polska spółka! - skomentował założyciel i prezes spółki Rafał Brzoska na LinkedIn.

- Dziękuję zwłaszcza tym, którzy w przeciwieństwie do większości, nie skreślali ani mnie, ani InPostu z biznesowej mapy - dodał.

Rafał Brzoska dzięki akcjom InPostu wśród najbogatszych Polaków

Głównym akcjonariuszem InPostu pozostaje fundusz AI Prime należący do Advent International. Ma 49,6 proc. akcji spółki, które przy kursie 19 euro są warte 4,71 mld euro.

Natomiast Rafał Brzoska posiada 13 proc. jego akcji - 12,2 proc. poprzez spółkę A&R, a 0,8 proc. jako osoba fizyczna. Przy kursie 19 euro ten pakiet jest wyceniany na 1,24 mld euro, wobec 1,04 mld euro według ceny z oferty pierwotnej. Licząc w złotych, wycena walorów należących do Brzoski pierwszego dnia notowań spółki zwiększyła się z 3,86 do 5,64 mld zł.

Jak zauważyła Strefa Inwestorów, przy takiej wycenie pakiet akcji InPostu dałby Rafałowi Brzosce miejsce w drugiej piątce najbogatszych Polaków w zeszłorocznym rankingu „Forbesa”.

W zestawieniu pierwszą dziesiątkę tworzyli Michał Sołowow (jego majątek wyceniono na 15,6 mld zł), Zygmunt Solorz (12 mld zł), Jerzy Starak (9,6 mld zł), Tomasz Biernacki (8,1 mld zł) i Dominika Kulczyk (6,9 mld zł), a przed Brzoską byłby też Sebastian Kulczyk (6,6 mld zł).

Od publikacji listy w połowie ub.r. najmocniej wzrósł stan posiadania Tomasza Biernackiego, który w całości stanowi 51,2 proc. akcji Dino Polska. Wzrost kursu firmy sprawił, że ten pakiet jest obecnie wyceniany na 13,3 mld zł.

Advent właścicielem InPostu od czterech lat

Fundusz Advent International w InPost i powiązaną z nim spółkę Integer zainwestował wiosną 2017 roku. Przejął 30 proc. akcji tej pierwszej od jej prezesa Rafała Brzoski, a resztę kupił od inwestorów mniejszościowych w ramach wezwania do sprzedaży (Brzoska ostrzegał ich, że jeśli nie zgodzą się na zaproponowaną cenę, firmom grozi upadłość) i zdjął obie spółki z warszawskiej giełdy.

Wcześniej firmy roku musiały ograniczyć swoją działalność. Na początku 2017 roku Interger.pl zrezygnował z działalności paczkomatowej w Hiszpanii, Norwegii, Brazylii, Malezji, Rosji i na Ukrainie, a w połowie 2016 roku InPost wycofał się z segmentu tradycyjnych przesyłek listowych, po tym jak w 2015 roku stracił na rzecz Poczty Polskiej obsługę korespondencji z sądów.

Obie spółki były wtedy nierentowne. W trzech kwartałach 2016 roku grupa Integer.pl zanotowała 367,9 mln zł wpływów ze sprzedaży (wobec 166,4 mln zł rok wcześniej) i 247,1 mln zł straty netto (wobec 18,7 mln zł straty netto rok wcześniej). InPost miał w tym okresie 200,2 mln zł przychodów ze sprzedaży (rok wcześniej było to 79,1 mln zł) i 109,7 mln zł straty netto (wobec 9,7 mln zł zysku netto w pierwszych trzech kwartałach 2015 roku).

Nieoficjalne informacje o tym, że Advent szuka inwestora dla InPostu, pojawiały się od października ub.r. Za koordynację procesu odpowiadał Citigroup, a według „Pulsu Biznesu” oferta kupna operatora trafiła m.in. do funduszy KRK, Blackstone, Hellman&Friedman i CVC. Prawo pierwokupu miało Allegro. W listopadzie PAP podał, że InPost może zadebiutować na londyńskiej giełdzie.

InPost chce mieć za rok 14,5-15,5 tys. Paczkomatów

W prospekcie InPost zapowiedział, że jego wydatki inwestycyjne w Polsce wzrosną do 600-625 mln zł w perspektywie krótkoterminowej z ok. 500 mln zł na koniec 2020 roku ze względu na dalszą rozbudowę sieci paczkomatów. W średnim terminie nakłady inwestycyjne zmniejszą się do 5-10 proc. przychodów.

Na koniec ub.r. InPost miał 10 776 Paczkomatów w naszym kraju. Do końca br. ich liczba ma wzrosnąć do 14,5-15,5 tys., a w średnim terminie ma zwiększać się o 2-2,5 tys. rocznie.

InPost planuje zwiększanie wolumenu paczek w Paczkomatach o 45-50 proc. rocznie w krótkim okresie i 20-25 proc. w średnim okresie. W ub.r. poprzez sieć Paczkomatów dostarczono w Polsce 240 mln paczek, a kurierzy firmy doręczyli ok. 60 mln przesyłek.

Przychody segmentu Paczkomatów wzrosły o ok. 130 proc. w ub.r. i mają rosnąć 40-45 proc. rocznie w perspektywie krótkoterminowej i 20-25 proc. rocznie w średnim okresie.

Wolumen przesyłek kurierskich InPostu ma rosnąć w Polsce o 25-30 proc. rocznie w perspektywie krótkoterminowej i 15-20 proc. rocznie w perspektywie średnioterminowej. Przychody segmentu przesyłek kurierskich wzrosły w 2020 roku o około ok. 50 proc. i mają zwiększać się 25-30 proc. rocznie w perspektywie krótkoterminowej i 15-20 proc. w średnim terminie.

InPost liczy na ok. 50 proc. marży EBITDA

InPost podał, że „dąży do dalszego zwiększania marży operacyjnej EBITDA w miarę wzrostu wolumenu, napędzanego celowym zwiększeniem marży brutto, a także docelowym zmniejszeniem udziału kosztów ogólnych w przychodach”.

W perspektywie średniookresowej grupa dąży do osiągnięcia marży EBITDA operacyjnej w przedziale od wysokich czterdziestu do niskich w pięćdziesięciu proc. Firma uzasadnia to dalszym wzrostem wolumenu dostarczanych przesyłek.

Marża EBITDA InPostu z działalności w Polsce zwiększyła się w ub.r. do niskich czterdziestu proc.

W planach 10-12 tys. Paczkomatów za granicą

Zagraniczna sieć Paczkomatów InPostu ma wrosnąć w krótkim terminie do 2-3 tys. z 1 134 na koniec ub.r. Natomiast w średnim terminie ma zwiększyć się do 10-12 sztuk.

Wolumen zagranicznych przesyłek kurierskich ma zwiększyć się w krótkim terminie do 10-15 mln sztuk i 175-225 mln sztuk w perspektywie średniookresowej z ok. 2 mln na koniec 2020 roku. Przychody w tym segmencie mają zwiększyć się w krótkim terminie do 60-80 mln zł z 13 mln zł w 2020 r.

Nakłady inwestycyjne za granicą mają wzrosnąć w krótkim terminie do 100-120 mln zł z 39 mln zł na koniec 2020 r. i ustabilizować się na poziomie 15-20 proc. przychodów międzynarodowych w średnim okresie

W operacjach międzynarodowych InPost ma osiągnąć break even na poziomie EBITDA na początku lub połowie 2022 roku.

Wpływy InPostu 100 proc. w górę, wyższy zysk

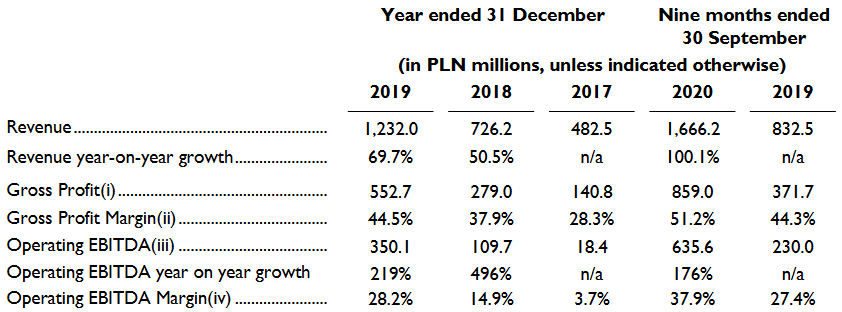

Wraz z zapowiedzią debiutu giełdowego InPost podał swoje wyniki finansowe. Jego całoroczne przychody wzrosły z 482,5 mln zł w 2017 roku do 1,23 mld zł w 2019 roku. Równocześnie mocno poprawiła się rentowność: marża brutto zwiększyła się z 28,3 do 44,5 proc., operacyjny zysk EBITDA - z 18,4 do 350,1 mln zł, natomiast wynik netto - z 211,8 mln zł straty do 50,8 mln zł zysku.

W pierwszych trzech kwartałach ub.r. firma osiągnęła wzrost wpływów o 100,1 proc. do 1,66 mld zł, marży brutto z 44,3 do 51,2 proc. oraz operacyjnego zysku EBITDA z 230 do 635,6 mln zł.

InPost tłumaczy, że te wzrosty wynikają głównie z większej efektywności: niższych średnich kosztów instalowania Paczkomatów, wyższej produktywności dostaw, zwłaszcza na tzw. odcinku ostatniej mili oraz korzystania z infrastruktury współdzielonej. Do tego doszły korzyści wynikające ze wzrostu skali działalności oraz zwiększenie rozmiarów Paczkomatów - w styczniu 2019 roku każdy miał średnio 100 skrytek na paczki, a we wrześniu ub.r. już 130.

W efekcie średnie wydatki firmy na Paczkomat zmalały ze 109 tys. zł w 2017 roku do 71 tys. zł w 2019 roku.

InPost ma 10,8 tys. Paczkomatów, chce rosnąć także za granicą

Na koniec ub.r. do InPostu należało dokładnie 12 254 automaty paczkowe, z czego 10 776 w Polsce, gdzie funkcjonują pod marką Paczkomaty. W ciągu roku firma dostarczyła do nich 249 mln przesyłek.

Swój udział w polskim rynku dostaw paczek B2C szacuje na 43 proc. (wobec 21 proc. trzy lata wcześniej), a w przypadku automatów paczkomatowych jest hegemonem z ok. 98 proc. udziału.

Baza sprzedawców (głównie internetowych), z którymi współpracuje InPost, wzrosła z 5,4 tys. w maju 2017 roku do 26,2 tys. na koniec ub.r. Firma od wielu lat dostarcza przesyłki z Allegro, we wrześniu ub.r. podpisano kolejną umowę na 7 lat.

Według InPostu z Paczkomatów korzysta obecnie 13,6 mln osób, ok. 60 proc. wszystkich internautów kupujących w sieci. Firma chce dalej rozwijać sieć swoich maszyn - zidentyfikowała ponad 31 tys. lokalizacji w miastach i wsiach, gdzie postawienie takich automatów jest uzasadnione.

Rozbudowa sieci Paczkomatów przyspieszyła w ub.r.. W listopadzie 2018 roku działało 4,3 tys. takich automatów, rok później - 6 tys., we wrześniu ub.r. przekroczono poziom 8 tys., pod koniec października - 9 tys., a na początku grudnia InPost ogłosił uruchomienie Paczkomatu nr 10 tys. We wrześniu ub.r. firma zaczęła stawiać swoje maszyny także wewnątrz budynków.

InPost chce również rozwijać się za granicą. Jego głównym rynkiem zewnętrznym jest obecnie Wielka Brytania, gdzie w ub.r. liczba paczek dostarczonych przez firmę w ciągu tygodnia wzrosła z ok. 6 tys. z styczniu do 65 tys. na początku listopada i 100 tys. w czasie szczytu sprzedażowego w grudniu.

Spółka podkreśla, że Wielka Brytania to największy rynek e-commerce w Europie. Ponadto rozważa wejście ze swoimi usługami do Francji, Włoch i Hiszpanii.

Newsletter

Newsletter

Zamiana kanałów na multipleksach naziemnej telewizji cyfrowej

Zamiana kanałów na multipleksach naziemnej telewizji cyfrowej  Tyle Kanał Zero zarabia z reklam od YouTube’a. Stanowski: pokażę twarde dane

Tyle Kanał Zero zarabia z reklam od YouTube’a. Stanowski: pokażę twarde dane  Seria odejść z TVP Sport. Szef kanału zabrał głos

Seria odejść z TVP Sport. Szef kanału zabrał głos  Za jakość 4K serwisu Max w Canal+ trzeba będzie płacić więcej

Za jakość 4K serwisu Max w Canal+ trzeba będzie płacić więcej  Paul Wesley gwiazdą serialu „Unspoken”. To polska koprodukcja

Paul Wesley gwiazdą serialu „Unspoken”. To polska koprodukcja

Dołącz do dyskusji: InPost zyskuje w debiucie giełdowym, Rafał Brzoska ma akcje warte ponad 5,5 mld zł