Cyfrowy Polsat sprzedaje 7-letnie obligacje za 1 mld zł oprocentowane na WIBOR 6M plus 1,65 proc.

W czwartek i piątek Cyfrowy Polsat będzie sprzedawał swoje 7-letnie obligacje serii C o wartości nominalnej do 1 mld zł. Ich oprocentowanie wynosi WIBOR 6M plus 1,65 proc. marży, odsetki będą wypłacane co pół roku.

Rolę współoferujących obligacje pełnią Trigon DM, Erste Securities Polska i Erste Group Bank. Emisję papierów zaplanowano na 14 lutego br., a wykupione mają zostać 12 lutego 2027 roku.

Wcześniejszy wykup obligacji będzie możliwy na żądanie Cyfrowego Polsatu lub obligatariusza na zasadach wskazanych w warunkach emisji obligacji.

Jako cel sprzedaży papierów dłużnych wskazano w komunikacie giełdowym Cyfrowego Polsatu „refinansowanie poniesionych przez spółkę i jej spółki zależne w latach 2017-2019 kosztów związanych z ich poprawą efektywności energetycznej i obniżeniem wykorzystania ilości komponentów elektronicznych, a w efekcie redukcją śladu węglowego spółki i jej spółek zależnych, zgodnie z Green Bond Framework dostępną na stronie internetowej spółki”.

Emisję tych obligacji Cyfrowy Polsat zapowiedział w połowie grudnia ub.r., natomiast w środę rada nadzorcza firmy wyraziła zgodę na emisję na wskazanych warunkach.

Cyfrowy Polsat nie musi płacić 40,6 mln zł zaległego podatku z 2011 roku - sąd prawomocnie uchylił decyzję skarbówki

Cyfrowy Polsat nie musi płacić 40,6 mln zł zaległego podatku z 2011 roku - sąd prawomocnie uchylił decyzję skarbówkiCyfrowy Polsat z 2 mld zł z obligacji i kredytu w ub.r., ma do spłaty 9,7 mld zł netto

Pod koniec listopada ub.r. Cyfrowy Polsat w ramach umowy kredytowej pozyskał 1 mld zł kolejnego kredytu, który ma spłacić w jednej racie w marcu 2023 roku.

- Dodatkowy kredyt jest oprocentowany według zmiennej stopy procentowej będącej sumą stopy WIBOR dla odpowiednich okresów odsetkowych oraz zastosowanej marży. Marża Dodatkowego kredytu jest uzależniona od poziomu wskaźnika skonsolidowanego długu netto/skonsolidowanej EBITDA, w taki sposób, że im poziom wskaźnika będzie niższy, tym zastosowana marża również będzie niższa, przy czym najwyższy poziom marży będzie miał zastosowanie, gdy wskaźnik skonsolidowanego długu netto/skonsolidowanej EBITDA będzie wyższy niż 3,50:1, a najniższy, gdy wskaźnik ten będzie równy lub niższy niż 1,50:1 - opisano w komunikacie giełdowym firmy.

Natomiast w kwietniu ub.r. Cyfrowy Polsat sprzedał 7-letnie obligacje serii B o wartości nominalnej 1 mld zł, kupiło je 59 inwestorów.

Cyfrowy Polsat kupi 21,68 proc. akcji Asseco za 1,17 mld zł, 0,22 proc. przejmie na razie inna spółka Zygmunta Solorza

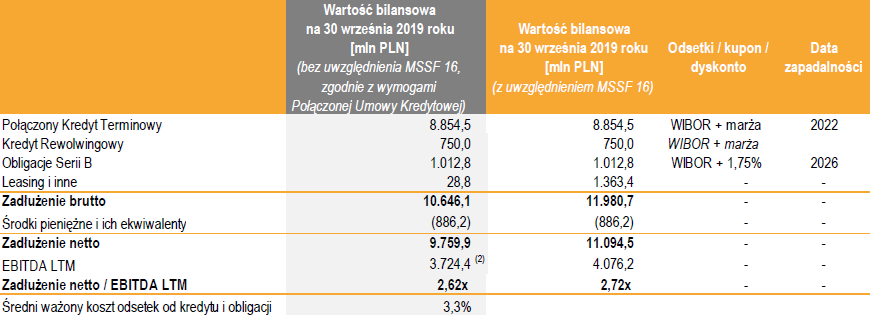

Cyfrowy Polsat kupi 21,68 proc. akcji Asseco za 1,17 mld zł, 0,22 proc. przejmie na razie inna spółka Zygmunta SolorzaNa koniec września ub.r. zadłużenie brutto grupy Cyfrowy Polsat, według standardu MSSF 16, wynosiło 11,98 mld zł. Składało się na nie głównie 8,85 mld zł połączonego kredytu terminowego, który firma ma spłacić do 2022 roku. Dodatkowo firma ma do spłaty 1,01 mld zł obligacji wyemitowanych wiosną br., 750 mln zł kredytu obrotowego oraz 1,36 mld zł zobowiązań leasingowych i innych.

Jednocześnie dysponowała 886,2 mln zł środków pieniężnych i ich ekwiwalentów. W efekcie zadłużenie netto wynosiło 11,09 mld zł, a jego relacja do zysku EBIDA z ostatnich 12 miesięcy - 2,72.

- Rosnące przychody oraz zdrowa kondycja i struktura finansowa naszej Grupy pozwalają nam łączyć sprawne oddłużanie Grupy z wypłatą dywidendy i inwestycjami. Spłacamy kredyty zgodnie z harmonogramem, w październiku wypłaciliśmy drugą transzę dywidendy w wysokości 307 mln zł i jednocześnie realizujemy inwestycje, zarówno te o charakterze CAPEX, jak i w treści telewizyjne, w dużej części sportowe premium, np. kanały z PKO BP Ekstraklasą, Ligę Mistrzów UEFA, stacje Eleven Sports czy siatkówkę - wylicza Katarzyna Ostap-Tomann.

- Na wysokim poziomie są wolne przepływy pieniężne, które, zgodnie z naszymi zapowiedziami, pozostają pod wpływem wysokich zakupów smartfonów dla naszych klientów. Z uwagi na utrzymujący się silny popyt, zadbamy, by nasza oferta urządzeń także w okresie przedświątecznym była bardzo atrakcyjna, co może wiązać się z zaangażowaniem dodatkowych środków finansowych - zapowiada.

W pierwszych trzech kwartałach ub.r. grupa Cyfrowy Polsat osiągnęła 8,61 mld zł przychodów sprzedażowych i 802,7 mln zł zysku netto. Na koniec września br. grupa Cyfrowy Polsat miała sprzedanych 17,27 mln jednostkowych usług (RGU), co wobec 16,85 mln rok wcześniej daje wzrost o 2,5 proc. W segmencie abonamentowym sprzedaż zwiększyła się o 3,8 proc. do 14,59 mln RGU, a w pionie prepaidowym zmalała o 4,1 proc. do 2,68 mln.

Do grupy należą przede wszystkim Cyfrowy Polsat, Telewizja Polsat, Polkomtel oraz przejęte w ostatnich latach Netia i Eleven Sports.

Większościowym akcjonariuszem Cyfrowego Polsatu jest Zygmunt Solorz, ma walory stanowiące 57,34 kapitału i dające 65,97 proc. głosów na walnym zgromadzeniu.

Newsletter

Newsletter

10 nowych stacji po polsku. Można je oglądać bez opłat

10 nowych stacji po polsku. Można je oglądać bez opłat  Przymusowe przejście na streaming? Jest apel w sprawie zachowania telewizji naziemnej

Przymusowe przejście na streaming? Jest apel w sprawie zachowania telewizji naziemnej  Tak ogląda się program Kanału Sportowego, który zastąpił „KS Poranek”

Tak ogląda się program Kanału Sportowego, który zastąpił „KS Poranek”  Nowi subskrybenci wybierają tańszy pakiet Netfliksa. Zyskuje Disney+

Nowi subskrybenci wybierają tańszy pakiet Netfliksa. Zyskuje Disney+  Wstrząsający skandal w łódzkim pogotowiu. Recenzja serialu dokumentalnego „Łowcy skór”

Wstrząsający skandal w łódzkim pogotowiu. Recenzja serialu dokumentalnego „Łowcy skór”

Dołącz do dyskusji: Cyfrowy Polsat sprzedaje 7-letnie obligacje za 1 mld zł oprocentowane na WIBOR 6M plus 1,65 proc.