Polski rynek rozrywki i mediów warty 48 mld zł. Telewizja ma wyższe przychody niż internet

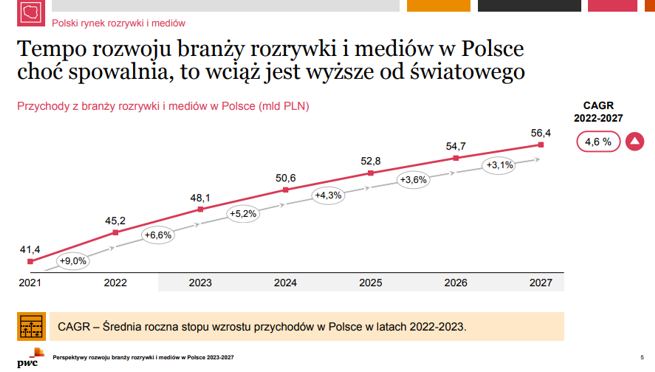

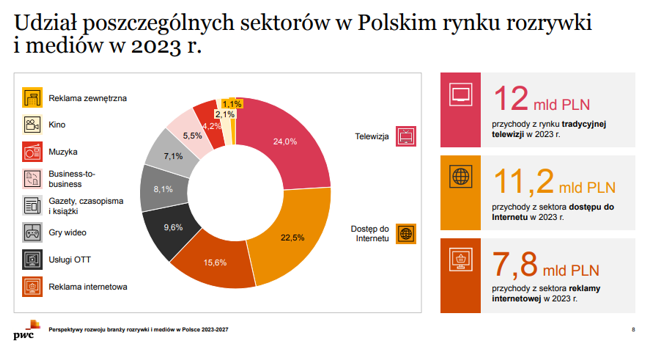

Wartość polskiego rynku rozrywki i mediów (E&M) wyniesie w tym roku 48,1 mld zł. Najwyższe przychody generuje rynek tradycyjnej telewizji (12 mld zł), który wyprzedza dochody z dostępu do Internetu (11,2 mld zł) i reklamy internetowej (7,8 mld zł). Średnia stopa wzrostu przychodów polskiej branży rozrywki i mediów wyniesie 4,6 proc. w skali roku a kin - 10,8 proc. (największa średnia stopa wzrostu na całym rynku E&M) - wynika z badania PwC Polska.

Polska edycja raportu “Global Entertainment & Media Outlook 2023–2027” PwC Polska to zestaw pięcioletnich prognoz wydatków konsumentów i reklamodawców w 14 segmentach rynkowych, w 52 terytoriach na świecie.

W 2023 r. polski rynek rozrywki i mediów będzie wart ponad 48 mld zł, co plasuje nasz kraj w pozycji lidera w regionie Europy Środkowo-Wschodniej (CEE) jeżeli chodzi o wartość przychodów z tego sektora. W latach 2022-2027 średnioroczne tempo wzrostu przychodów z rynku E&M (rozrywki i mediów) w Polsce będzie wyższe od tego na świecie i wyniesie 4,6 proc., podczas gdy globalnie sektor rok do roku będzie wzrastał o 3,6 proc.. W 2023 r. przychody z E&M na świecie wzrosną w stosunku do roku ubiegłego o 4,5 proc. i osiągną wartość 2,4 bln dolarów.

Polski rynek rozrywki i mediów do 2027 roku wedle prognoz osiągnie wartość 56,4 mld zł.

- Na rynku widać zmieniające się preferencje użytkowników oraz wpływ inflacji na wydatki w sektorze mediów i rozrywki. Przyczyn spowolnienia wzrostu jest wiele, a wśród kluczowych - obciążenie konsumentów skutkami inflacji, wciąż odczuwalne skutki pandemii czy też niepewność związana z wojną w Ukrainie połączona z niestabilną sytuacją geopolityczną. Zmusza to firmy do poszukiwania sposobów na ponowne pobudzenie wzrostu i znalezienia nowych przewag konkurencyjnych, jak powszechne stosowanie narzędzia sztucznej inteligencji czy rozwiązania chmurowe” - mówi Marcin Sidelnik, partner PwC Polska, lider sektora telekomunikacji, rozrywki i mediów.

Reklama internetowa będzie rosła najszybciej

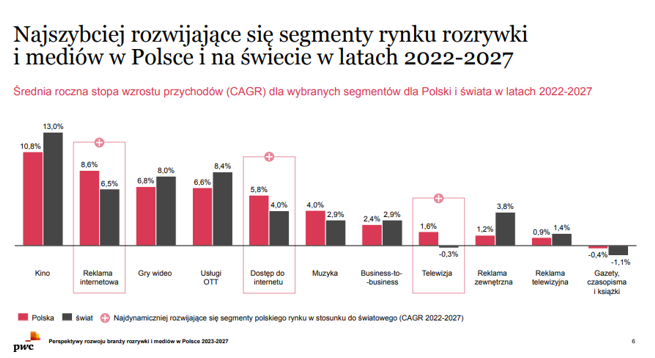

W 2023 r. zarówno w Polsce jak i na świecie przychody z różnych form reklamy stanowić będą już tylko 14 proc. przychodów z rynku rozrywki i mediów ogółem. Najszybciej rozwijające się segmenty rynku rozrywki i mediów w Polsce i na świecie w latach 2022-2027 to reklama internetowa - 8,6 proc. w Polsce i 6,5 proc. na świecie, dostęp do internetu - 5,8 proc. w Polsce i 4,0 proc. na świecie oraz TV i wideo - 1,6 proc. w Polsce i -0,3 proc. na świecie.

- W Polsce największymi sektorami w branży rozrywki i mediów pod względem przychodów są reklama internetowa, telewizja i dostęp do internetu. Kolejno każdy z nich ma 21 proc., 20 proc. i 14 proc. udziału w prognozowanych przychodach na rynku w 2023 r. Trzy największe sektory pod względem przychodów w Polsce, są również sektorami, które w porównaniu z globalnymi prognozami średniej rocznej stopy wzrostu przychodów rozwijają się dynamiczniej niż światowe. Na Polskim rynku rozrywki i mediów telewizja od wielu lat zajmuje pierwsze miejsce pod względem przychodów w branży. Silna pozycja telewizji utrzyma się do 2025 r., a pozycję lidera rynku pod względem przychodów obejmie sektor dostępu do internetu - mówi Paweł Wesołowski, partner PwC Polska, zespół usług dla sektora telekomunikacji, rozrywki i mediów.

Dostęp do internetu najbardziej intratną częścią sektora E&M

W 2025 r. W Polsce przychody z dostępu do internetu wyniosą 12,5 mld zł i będą stanowić 22,7 proc. wszystkich przychodów na rynku rozrywki i mediów. To uplasuje sektor dostępu do internetu na pozycji lidera pod względem wysokości przychodów na polskim rynku rozrywki i mediów.

Wdrożenie sieci 5G i łącza światłowodowego przyspiesza boom na konsumpcję danych, która wzrasta równolegle ze wzrostem zapotrzebowania na coraz większą przepustowość sieci i wydajność łącza. Wszystko to wraz ze zmianami zachowań konsumpcyjnych odbiorców wpływa na wzrost przychodów w segmencie dostępu do internetu.

- W obliczu niestabilnej sytuacji finansowej konsumenci coraz częściej zaczynają porównywać ceny usług i decydować, z których wydatków i subskrypcji mogą zrezygnować lub zastąpić je tańszymi alternatywami. Oferowanie tańszych pakietów z reklamami może przyciągnąć nowych konsumentów, którzy nie mogą sobie pozwolić na większe wydatki, co stwarza przestrzeń do wzrostu przychodów na rynku reklamy. Przewidywane zmiany w zachowaniach konsumentów i obecne warunki rynkowe wymagają na reklamodawcach dostosowania swoich strategii do nowych wyzwań i skoncentrowania się na opracowaniu bardziej budżetowych i atrakcyjnych cenowo ofert, aby przyciągnąć uwagę klientów i na poszukać nowych sposobów na ponowne pobudzenie wzrostu przychodów” - mówi Małgorzata Górna, partner PwC Polska, zespół usług dla sektora telekomunikacji, rozrywki i mediów.

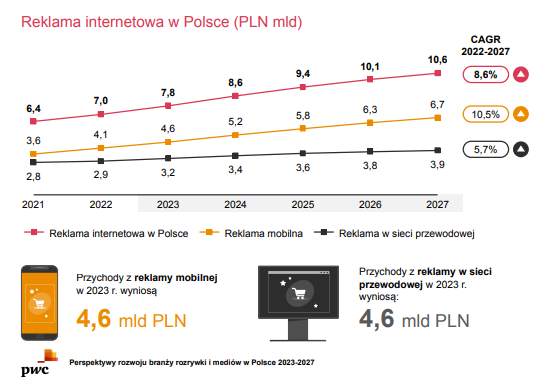

Polski rynek reklamy internetowej rozwija się najdynamiczniej w całej Europie Środkowo-Wschodniej. Całkowite przychody wyniosły w Polsce 7mld zł w 2022 r. i wzrosną w tempie 8,6 proc. CAGR (skumulowanego rocznego wskaźnik wzrostu - przyp.), osiągając 10,6 mld dol. do 2027 roku.

Sektor reklamy mobilnej dominuje na rynku, odpowiadając za 58,2 proc. całkowitych przychodów z reklam w 2022 roku. Całkowite przychody z reklamy w mobilnym Internecie w Polsce wyniosły 4,11 mln zł w 2022 r. i wzrosną, w tempie 10,5 proc. CAGR, do 6,7 mld ZŁ do 2027 roku. Oczekuje się, że w sektorze reklamy w sieci przewodowej przychody wzrosną o 5,7 proc. CAGR i osiągną 3,9 mln zł do 2027 r. - w porównaniu z 2,9 mln zł w 2022 r.

Najszybciej rozwijającym się sektorem będzie mobilne wyświetlanie wideo, z 19,4 proc. CAGR. Wideo jest popularnym formatem treści, a według danych GWI 90,2 proc. polskich internautów w wieku od 16 do 64 lat ogląda wideo online każdego tygodnia.

Niższy wzrost przychodów i subskrybentów w serwisach streamingowych

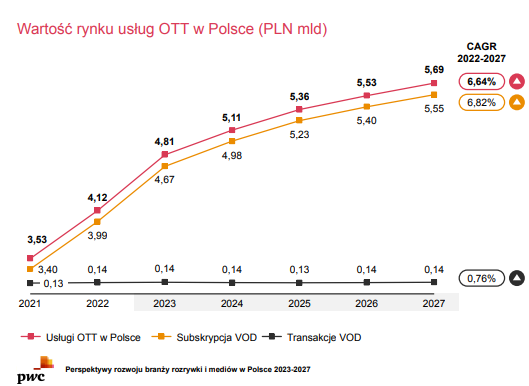

Raport PwC pokazuje, że wartość polskiego rynku usług OTT (over-the-top) systematycznie będzie rosnąć. W tym roku przychody z subskrypcji VOD wyniosą 4,7 mln zł. Wynika to przede wszystkim z uruchomienia nowych usług, przeniesienia treści premium i praw sportowych do sektora OTT oraz dodatkowego czasu, który ludzie musieli spędzić w domu podczas pandemii COVID-19 - opisano w raporcie.

Ponad miliard złotych przychodów z kin

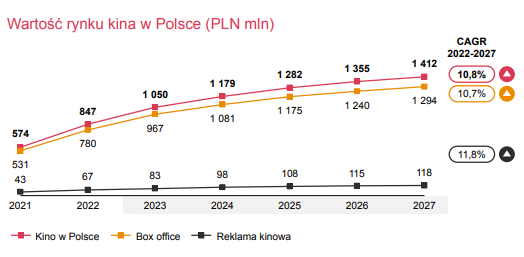

Według analityków PwC przychody z kin w Polsce w 2023 r. wyniosą 1,05 mld zł, z box office 967 mln zł. Rynek reklamy kinowej wart będzie 83 mln zł. Liczba widzów w kinach to już 49 mln, a w 2027 osiągnie pułap 61 mln.

Średnia cena biletu do kina w Polsce w ty roku to 19,85 zł wobec 19,5 zł rok wcześniej.

Całkowite przychody kinowe wzrosły do 847 mln zł w 2022 r., ze 574 mln zł rok wcześniej, i osiągną 1,412 mld zł do 2027 r. na koniec okresu prognozy.

Obecnie sprzedaż biletów do kin rośnie, podczas gdy rynek streamingu wideo stał się jeszcze bardziej konkurencyjny, rzucając wyzwanie nawet dominującemu Netflixowi - czytamy w raporcie PwC.

Rynek dostępu do internetu w Polsce rośnie szybciej niż globalnie

Całkowite przychody z dostępu do internetu w Polsce będą rosły w tempie 5,8 proc. CAGR, znacznie wyprzedzając średnią światową wynoszącą 3,9 proc. CAGR, z 10,4 mld ZŁ w 2022 roku do 13,7 mld ZŁ w 2027 roku. Polski rynek telekomunikacyjny jest zdominowany przez przychody z usług mobilnych, które do 2027 r. będą stanowić 81,7 proc. całkowitych przychodów z dostępu do Internetu.

40 mln użytkowników smartfonów w Polsce, z których dwie trzecie przejdzie na połączenia 5G do 2027 r., pomoże zwiększyć przychody z mobilnego dostępu do Internetu w szybkim tempie 6,8 proc. CAGR z 8,1 mld ZŁ do 11,2 mld zł w latach 2022-2027. Niewielki rynek szerokopasmowego dostępu do Internetu w tym kraju, będzie rozwijać się tempie 1,9 proc. CAGR i do 2027 r. Będzie wart 2,5 mld ZŁ.

Wszystkie dane, wykresy i diagramy zostały stworzone w oparciu o 24. edycję raportu Global Entertainment & Media Outlook 2023-2027, który prezentuje pięcioletnią perspektywę dla 13 segmentów rynku rozrywki i mediów w 53 terytoriach na świecie. Wszystkie przychody są szacowane w dolarach amerykańskich. Kursy wymiany z 2022 r. zostały zastosowane do wszystkich lat historycznych i przyszłych, aby wyeliminować wahania walut maskujące podstawowe trendy w branży. Kursy wymiany walut jaki został zastosowany w raporcie to: 1 USD = 4,396 ZŁ.

Newsletter

Newsletter

Zamiana kanałów na multipleksach naziemnej telewizji cyfrowej

Zamiana kanałów na multipleksach naziemnej telewizji cyfrowej  Tyle Kanał Zero zarabia z reklam od YouTube’a. Stanowski: pokażę twarde dane

Tyle Kanał Zero zarabia z reklam od YouTube’a. Stanowski: pokażę twarde dane  Seria odejść z TVP Sport. Szef kanału zabrał głos

Seria odejść z TVP Sport. Szef kanału zabrał głos  Za jakość 4K serwisu Max w Canal+ trzeba będzie płacić więcej

Za jakość 4K serwisu Max w Canal+ trzeba będzie płacić więcej  Paul Wesley gwiazdą serialu „Unspoken”. To polska koprodukcja

Paul Wesley gwiazdą serialu „Unspoken”. To polska koprodukcja

Dołącz do dyskusji: Polski rynek rozrywki i mediów warty 48 mld zł. Telewizja ma wyższe przychody niż internet